Los planes de pensiones son, por derecho propio, la estrella a la hora de preparar la jubilación. Por un lado son el producto más comercializado por bancos y entidades financieras y por otro son la vía más sencilla para desgravar en la declaración de la renta. Sin embargo, la realidad es que existen otras alternativas de ahorro para el retiro y que también servirán como complemento a la pensión pública.

En teoría cualquier producto financiero puede servir como vehículo de inversión para la jubilación, pero lo cierto es que a efectos prácticos hay algunos que se adaptan mejor al objetivo de ahorrar a largo plazo. Antes de abordar estas alternativas a los planes de pensiones conviene, eso sí, recordar las principales características de estos: se trata de un producto ilíquido en el que la inversión no se puede recuperar hasta que se de alguna de las contingencias previstas por el mismo -jubilación, invalidez o paro de larga duración, entre otras-; la fiscalidad está diferida al momento del cobro, de forma que no habrá que pagar impuestos hasta recuperar el plan de pensiones. Además, permite pagar menos impuestos al reducir la base imponible de IRPF en función de la cuantía de las aportaciones. Al recuperar el dinero, este tributará normalmente como si se tratase de nuestro salario.

Aclarado este punto, podemos ya ver las opciones de ahorro a los planes de pensiones:

1- Planes de Previsión Asegurados

Los planes de previsión asegurados o PPA son, en líneas generales, una réplica de los planes de pensiones sólo que algo más segura. Tanto es así que disfrutan de las mismas ventajas fiscales, dando lugar a una reducción en la base imponible del IRPF que puede, además, sumarse a la de los planes de pensiones. La cuantía a deducir dependerá de la edad del partícipe del plan y de sus rentas en función de la siguiente escala:

- Los menores de 50 años podrán reducir la menor de las cantidades entre el 30% de sus ingresos u 8.000 euros en la renta 2015 y posteriores

- Los mayores de 50 años podrán reducir la menor de las cantidades entre el 50% de sus ingresos u 8.00 euros en la renta 2015 y posteriores.

La fiscalidad del rescate del PPA también es igual que la de los planes pensiones, pudiéndose recuperar el dinero en forma de capital, como una renta o de forma mixta. Cada una de ellas tiene su propia fiscalidad, de forma que en el primer caso se considerará con un incremento de patrimonio, en el segundo como si fuese un sueldo y en el tercero, como una mezcla de ambas.

El funcionamiento de los PPA es relativamente sencillo: el partícipe se compromete a realizar una serie de aportaciones a cambio de una rentabilidad mínima garantizada para el producto. De hecho, esta garantía de rentabilidad es la principal diferencia respecto a los planes de pensiones. Tal y como ocurre con estos últimos, el dinero no se podrá recuperar hasta la jubilación.

2- Planes Individuales de Ahorro Sistemático

Los Planes Individuales de Ahorro Sistemático o PIAS son otro producto específicamente ideado para el ahorro a largo plazo y uno de los que más están potenciando las entidades financieras. Se trata en realidad de un seguro de ahorro por el que el tomador se compromete a realizar una serie de aportaciones periódicas a cambio de una rentabilidad mínima garantizada más un variable. La diferencia con los planes de pensiones estriba en que es posible retirar el dinero en cualquier momento.

Para evitar las salidas de capital los PIAS cuentan con bonificaciones fiscales por un lado y con incentivos a la inversión por otro. En el primero de los casos, quienes mantengan durante más de cinco su dinero en el PIAS disfrutarán de beneficios fiscales a la hora del rescate, que tributará como una pensión vitalicia inmediata que dará lugar a las siguientes reducciones fiscales:

- Menores de 40 años: 40%

- Entre 40 y 49 años: 35%

- Entre 50 y 59 años: 28%

- Entre 60 y 65 años: 24%

- Entre 66 y 69 años: 20%

- Mayor de 70 años: 8%.

A efectos prácticos esto quiere decir que una persona menor de 40 años que quiera rescatar el dinero y haya permanecido invertido en el PIAS por más de diez años (cinco años a partir de la entrada en vigor de la reforma fiscal) sólo pagará impuestos por el 40% del capital.

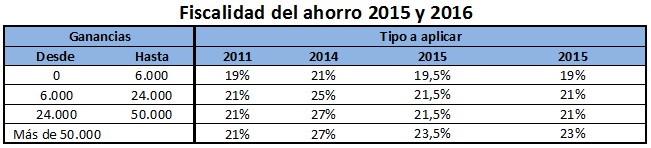

Quienes opten por recuperar el dinero antes de los cinco años mencionados deberán pagar como si se tratase de una renta del ahorro a los siguientes tipos de gravámenes en función de la entrada en vigor progresiva de la nueva fiscalidad:

3- Plan Ahorro a Largo Plazo

Más conocido como Plan de Ahorro 5, es muy similar al PIAS. De hecho, se puede contratar en forma de cuenta corriente o como un seguro de ahorro. Cada ahorrador sólo podrá contar con un único Plan de Ahorro a Largo Plazo que, además, deberá identificar claramente. La inversión también está limitada a 5.000 euros al año y su ventaja es fiscal más que de beneficios obtenidos.

Y es que la inversión en el plan de ahorro 5 no tributará en el IRPF si se mantiene durante cinco años. El inconveniente es su escasa rentabilidad, ya que también se trata de un producto muy seguro. De hecho, el 85% del dinero está garantizado.

4- Fondos de Inversión

Los planes de pensiones no son sino una suerte de fondo de inversión con una fiscalidad mejorada pero con más comisiones y alguna que otra traba administrativa -de hecho, el plan invierte en un fondo de pensiones que es como un fondo de inversión a efectos prácticos- ¿No sería entonces una buena idea invertir directamente en fondos de inversión? Desde luego siempre pueden ser un buen complemento de ahorro para la jubilación con la ventaja de su liquidez. Dicho de otra forma, que se podrá recuperar el dinero en cualquier momento. A cambio, se pierde la ventaja fiscal de las reducciones en el IRPF, pero se ganan otras relativas al rescate del mismo.

Desde el punto de vista fiscal, la tributación de los fondos de inversión también está diferida al momento del rescate. Es decir, que sólo habrá que pagar impuestos cuando retiremos el dinero del fondo, siempre cuando no lo traspasemos a otro, porque en este caso tampoco habrá que pasar por la caja de Hacienda. La ventaja llega en el pago de impuestos recuperar las ganancias, ya que tributan dentro de las rentas del ahorro en función de la siguiente escala:

Lo importante es que sólo tributan las ganancias, mientras que en el caso de los planes de pensiones, se paga por los derechos consolidados, que incluye no sólo los potenciales beneficios, sino también las cantidades que se han ido aportando. Además, el tipo efectivo será el propio del contribuyente en función de las tablas de IRPF.

Además de una mayor oferta, los fondos de pensiones también son algo más transparentes.

5- Unit Linked

Los Unit Linked son una alternativa a los planes y a los fondos. Se trata de un seguro de ahorro que básicamente invierte en una cesta de fondos y tiene aparejado un seguro de vida, generalmente por una cantidad muy pequeña. Para que lo entiendas mejor, una parte de la prima que pagas por el seguro se destina al ahorro y otra al seguro de vida.

En teoría, con un Unit Linked el ahorrador puede elegir entre una cesta de fondos e ir cambiando los fondos que componen su cartera dentro de esa selección. Sin embargo, en los últimos tiempos los Unit Linked cada vez se asemejan más a las carteras de fondos perfiladas en la que se ofrece al usuario un producto cerrado en el que no puede ‘meter meno’ y que invierte en diferentes fondos en función de perfiles prediseñados: moderado, defensivo y arriesgado.

Como todo seguro, los rendimientos que obtengas serán rendimientos del capital mobiliario y tributarán en el IRPF según los tipos del ahorro. En caso de fallecimiento, lo harán en el Impuesto de Sucesiones y Donaciones.

6- Depósitos

¿Son los depósitos bancarios una buena alternativa a los planes de pensiones? En absoluto. Los depósitos bancarios no son un instrumento específicamente diseñado para el ahorro a largo plazo ya que la rentabilidad que ofrecen es reducida y, sobre todo, hay que pagar impuestos cada poco tiempo en función del plazo contratado.

Y es que cada vez que ‘recuperemos’ el dinero habrá que pagar según las tablas mencionadas para las rentas del ahorro.

Sus dos grandes ventajas son la seguridad de que se trata de una inversión garantizada y la posibilidad de recuperar el dinero en cualquier momento. Pero cuanto ahorras a largo plazo, ambas pierden poder.

7- Inversión en Bolsa

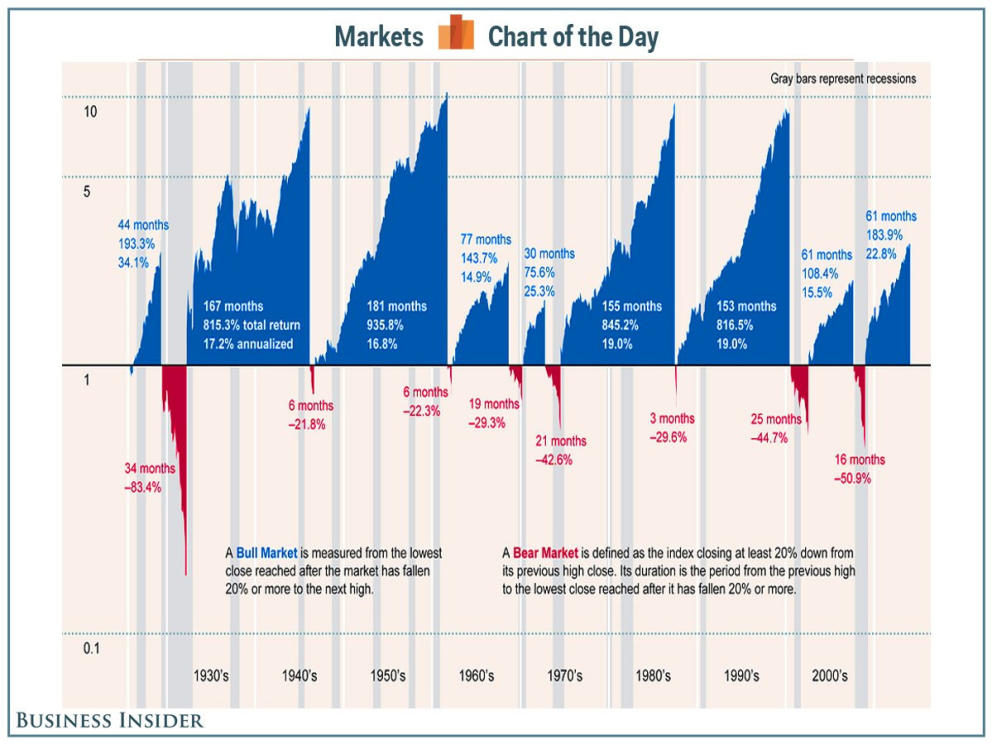

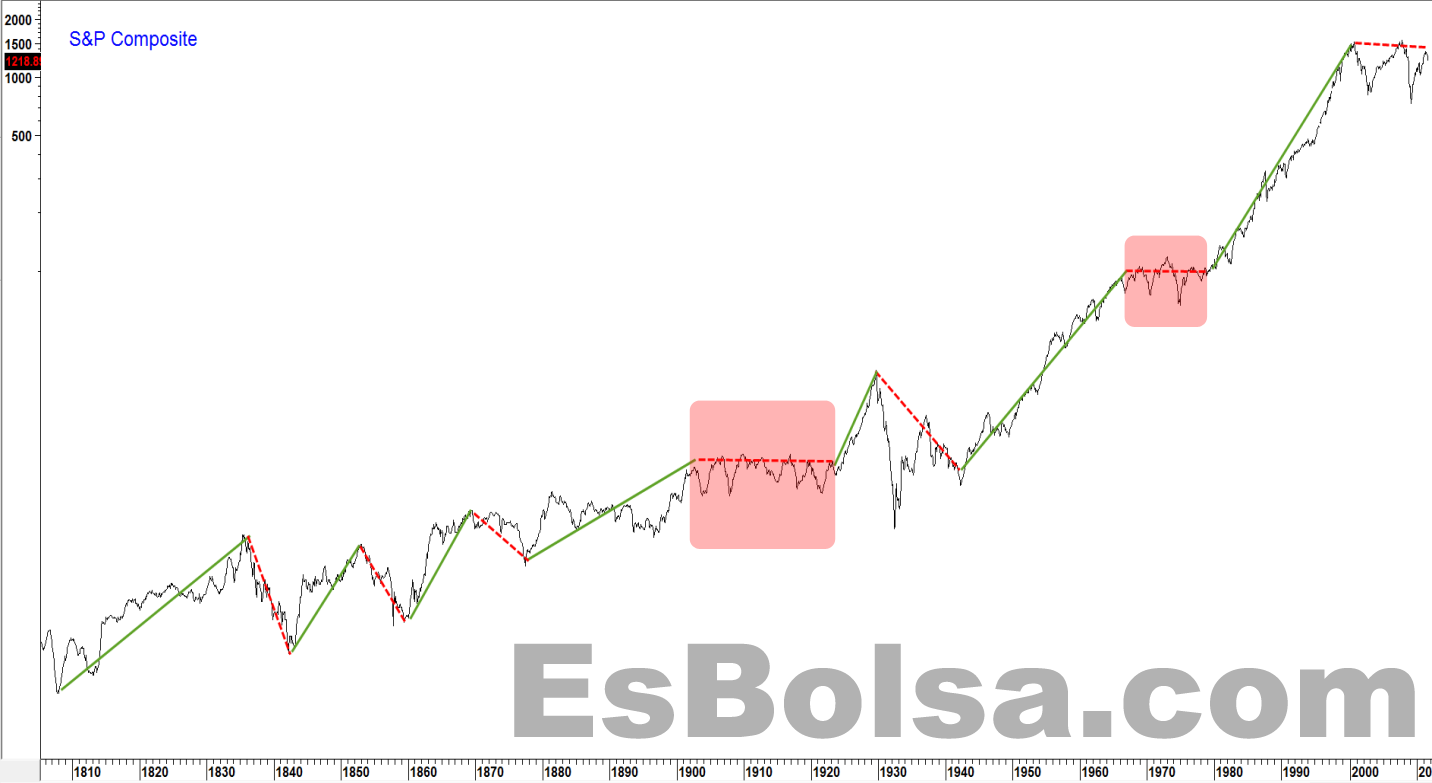

A largo plazo la bolsa siempre sube. Este es uno de los dichos más repetidos en el mercado y sin embargo no hace de la bolsa el mejor instrumento para ahorrar para la jubilación. Esto no quiere decir que no sea el complemento ideal a los productos antes mencionados. El mayor inconveniente de la bolsa es el alto riesgo que representa y la posibilidad de perder todo el dinero. No en vano, el primer consejo que se suele dar al inversor novato es que no invierta sino el dinero que no necesite y, evidentemente, el dinero para la jubilación será muy necesario tal y como pinta el futuro de las pensiones.

Dicho esto, conviene apuntar que aprender a invertir es siempre una buena idea como forma de entender el funcionamiento general de los mercados y también de saber algo mejor cómo se maneja nuestro dinero en planes de pensiones, PIAS, fondos… Para quienes estén interasados, Bolsa.com puede ser un gran punto de partida.

8- Renta Fija

La renta fija, es por lo general, un activo mucho menos volátil y seguro que la renta variable ya que, salvo quiebra, ofrece una rentabilidad garantizada por el cupón. Sin embargo, tampoco es el mejor vehículo para invertir a largo plazo, ya que habrá que pagar impuestos cada vez que recibamos ganancias, anulando así el poder del interés compuesto para generar capital.

Así, por ejemplo, un bono a 10 años con una rentabilidad del 5% nos hará pagar todos los años una pequeña cantidad de ese 5% de rentabilidad que genera, todo ello sin contar ya con los movimientos que haya respecto al mismo en el mercado secundario.

9- ETF y fondos indexados

Lo ETF son el acrónimo de Exchange Trading Funds que en castellano se traducen como fondos cotizados. Se trata de fondos de inversión que funcionan como acciones, es decir, que se pueden comprar y vender en cualquier momento.

Los ETF se usan mayoritariamente en forma de fondo indexado, que resumen una filosofía de ahorro a largo plazo. El fondo indexado lo que hace es replicar el comportamiento de un índice, como por ejemplo el Ibex 35 y destaca por sus bajas comisiones frente a otros fondos o planes de pensiones que practican lo que se conoce cono inversión activa.

Los fondos indexados practican una gestión pasiva, ya que se limitan a replicar al índice que indexan. Como ya has visto, si algo parece claro es que a largo plazo la renta variable tiende a subir y los fondos índices o ETFs son ideales para replicar ese comportamiento sin la tensión de tener que crear tu propia cartera de acciones.

La fiscalidad de cada producto, también de los planes de pensiones

En el apartado de fiscalidad las ganancias que obtengas se sumarán a las del resto de las inversiones para tributar a los tipo del ahorro vigentes en ese momento.

- Fondos de inversión: su estructura es similar a la de un plan de pensiones, que no funciona sino a través de un fondo de pensiones. La ventaja es que se puede retirar el dinero en cualquier momento y la desventaja es que no gozan de las ventajas fiscales de los planes de pensiones. Sin embargo sí tienen un tratamiento algo diferente al del resto de productos, ya que no será necesario pagar impuestos si el dinero que hemos ganado lo reinvertimos en otro plan de pensiones.

- Planes de Previsión Asegurados o PPAs: su fiscalidad es la misma que la de los planes de pensiones y la diferencia en este caso es que el inversor siempre obtendrá una renta mínima y el 100% del capital invertido. Son, como su propio nombre indica, una garantía. En su contra que, como ocurre con los planes de pensiones, el capital no se podrá rescatar hasta la jubilación.

- Plan Individual de Ahorro Sistemático o PIAS: la ventaja radica en el que el dinero invertido se puede recuperar en cualquier momento, a lo que se unen exenciones fiscales para las ganancias generadas cuando se mantiene la inversión durante más de diez años. La mayoría de entidades garantizan el dinero invertido más una pequeña remuneración en el peor de los casos.

- Seguros de jubilación: son la opción más personalizada. Su funcionamiento es similar al de los PIAS. Se pueden percibir después en forma de renta vitalicia, en cuyo caso parte del dinero no tributa al considerarse una devolución.

- ETFs: la capacidad de los fondos cotizados para replicar índices y sectores los convierte en un vehículo de inversión relativamente fácil de manejar y que permite una buena diversificación de la cartera de inversión. No obstante, conviene aclarar que no es un producto de inversión específicamente pensado para el ahorro a largo plazo para la jubilación, como sí ocurre con los anteriores ejemplos. Su fiscalidad es la misma que la de un fondo de inversión al uso, lo que difiere es su funcionamiento, como ya has visto.

- Planes de pensiones: los planes de pensiones permite pagar menos impuestos por las aportaciones que se vayan realizando. En concreto, reducen la base imponible en función de las cantidades aportadas. A cambio tributarán en la base imponible general del IRPF y no en la del ahorro y lo hacen por el dinero aportado más las ganancias, no sólo por el beneficio, como ocurre con el resto. Aquí te contamos lo que nadie te cuenta sobre su fiscalidad.

La ventaja de estas opciones es que ninguna es excluyente de la otra y se pueden contratar diferentes tipos de productos para, por ejemplo, contar con ventanas de liquidez. Es decir, se puede destinar parte del ahorro a un plan de pensiones, sabiendo que ese dinero no se podrá tocar hasta la jubilación, y otra parte invertirla en un PIAS, que sí permite retirar el capital.

Plan de Previsión EPSV

Un producto exclusivo para los habitantes del País Vasco que, como los PIAS, permiten recuperar el dinero una vez transcurridos diez años desde su contratación, sólo que entonces se estará renunciando a sus ventajas fiscales.

Como ocurre con los planes de pensiones, permiten reducir la base imponible del IRPF con un límite general de 5.000 euros al año en Guipúzcoa y de 6.000 euros en Álava y Vizcaya. Los socios mayores de 52 años podrán, además, aportar 500 euros por cada año adicional a los citados 52 hasta un máximo de 12.500 euros a los 65 años de edad y posteriores.

Y ahora que conoces las alternativas a los planes de pensiones ¿Con cuál te quedas?

También te puede interesar

Consejos antes de contratar un plan de pensiones

Cómo y en qué debes invertir en cada etapa de tu vida

Cómo preparar tu economía para la llegada de un bebé