Los planes de pensiones no son la única forma de asegurar unos ingresos tras la jubilación. Existen alternativas como la rentas vitalicias, un seguro de ahorro con el que cobrarás una cantidad fija cada mes. te descubrimos cómo funcionan las rentas vitaliacias de La Caixa y a qué perfil de ahorrador le interesan.

Contratamos un plan de pensiones para poder conseguir ingresos que completen la pensión pública. Durante nuestra vida laboral hacemos aportaciones y vigilamos su evoución para finalmente rescatar ese dinero acumulado y es en ese instante cuando surgen las dudas sobre cómo recuperarlo ¿cómo voy a cobrar el plan? Llegado este punto podrás recuperar todo el dinero de golpe, rescatándolo en forma de capital o cobrarlo como una renta periódica. Es en este momento cuando puedes plantearte formas alternativas de resctate o, mejor dicho, vehículos para reinvertir el dinero del plan.

Lo que la mayoría de las personas buscan con sus ahorros para la jubilación es asegurarse un dinero adicional durante toda la vida, pero esto es algo que un plan de pensines no puede certificar. Para eso existen otros productos como las Rentas Vitalicias de La Caixa.

Qué es una renta vitalicia

Antes de entrar a las modalidades de renta vitalicia de La Caixa conviene definir este producto para que puedas entender exactamente en qué consiste y cómo funciona. Lo primero que tienes que saber es que una renta vitalicia es en realidad un seguro de vida que se puede contratar en cualquier momento, pero que está especialmente indicado a partir de los 60 años.

Su funcionamiento básico es sencillo: se aporta un capital determinado que la entidad gestionará a lo largo del tiempo ofreciendo una renta constante compuesta de parte de capital más una serie de rendimientos que suelen ser bastante exiguos generalmente. Esta alternativa a los planes de pensiones y también complemento en el momento del rescate difiere en que es totalmente líquida siempre que se haya contratado un seguro de fallecimiento y en que asegura una renta mensual para toda la vida.

Además, una renta vitalicia puede contratarse con dos titulares y la aseguradora seguirá pagando la renta mensual hasta el fallecimiento del último de ellos.

La renta vitalicia ofrece la opción de tener una serie de ingresos mensuales a partir de la aportación inicial con un interés garantizado de forma temporal o vitalicia. Lo que hace la entidad financiera es calcular cuál será la renta mensual en función del dinero aportado. Como ya habrás advivinado, para poder cobrar una cantidad significativa hay dos opciones, contratar muy pronto el producto o haer aportaciones muy altas al comienzo del contrato.

Las modalidades de La Caixa

Las rentas vitalicias de La Caixa se pueden contratar con aportaciones únicas desde sólo 601,01 euros. A partir de ahí ofrece tres modalides diferentes para adaptarse a los distintos perfiles de ahorrador y a sus necesidades.

Modalidad rentas constantes

La modalidad de rentas constantes ofrece, como su propio nombre indica, una renta constante a lo largo de todo el periodo de vigencia del seguro. En este sentido sería el arquetipo de renta vitalicia, destinado a personas que no deseen correr ningún tipo de riesgo con el complemento a su pensión pública.

En este sentido, el tipo de interés será fijo y vitalicio, lo que también permite que la renta a percibir sea constante durante toda la operación.

En caso de querer recuperar el capital, el montante dependerá del valor liquidativo de la inversión, mientras el capital de fallecimiento será del 100% de la prima aportada.

Modalidad Mixta

Se trata de un punto intermedio entre una renta de una cuantía asegurada todos los meses y la posibilidad de conseguir un rendimiento mayor para ese dinero. En este sentido, sería recomendable para quienes puedan ceder parte de su inversión para así obtener una rentabilidad mayor.

Las rentas vitalicias de La Caixa en modalidad mixta garantizan un interés fijo vitalicio y también una renta constante. como ocurría con la modalidad anterior. Lo que sí cambia es que podrá rescatarse en cualquier momento y el valor del rescate será el saldo acumulado, que nunca podrá superar el capital de fallecimiento -recuerda que es la contingencia de fallecimiento lo que permite recuperar el dinero-.

En caso de fallecimiento de los titulares el beneficiario recuperará un porcentaje de la aportación que irá disminuyendo en función de los años transcurridos desde la contratacion. La reduccion depende también de la edad, de forma que si se contrata entre 50 y los 84 años de edad, el capital de fallecimiento se reduce cada cuatro años en un 20%, hasta un límite del 20% de la aportación. Por el contrario, quienes contraten a partir de los 85 años verán como cada ters años el capital de fallecimiento se reduce también un 20% manteniéndose el mismo límite que en el anterior caso.

Modalidad a capital cedido

Esta sería la modalidad para quienes no tengan herederos y nadie a quien ceder la inversión. En este caso el rendimiento será mayor, pero el capital no se recuperará en caso de fallecimiento. Es decir, que si se produce la muerte del asegurado, la compañía se quedará con ese dinero.

Como en los anteriores casos, se garantiza un interés vitalicio, pero aquí la rentabilidad y la mensualidad será mayor por no tener opción de rescate.

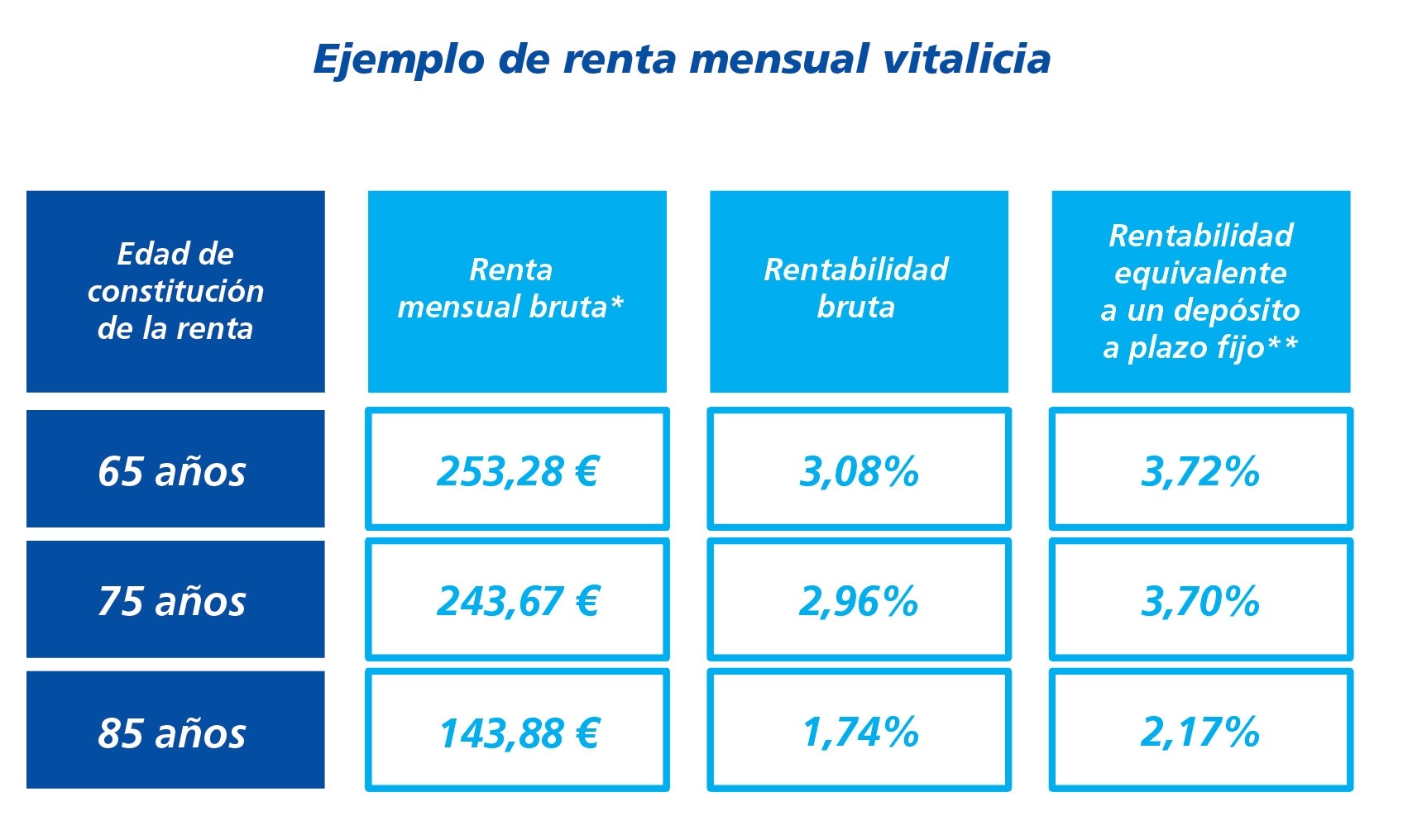

En términos generales, cuando antes se contrate el seguro de rentas vitalicias, mayor será la rentabilidad. Esta es la dibujada por La Caixa y su ramo de seguros de vida VidaCaixa para una aportación incial de 100.000 euros.

Fiscalidad de las rentas vitalicias de La Caixa

La fiscalidad es otra de las ventajas de las rentas vitaliacias de VidaCaixa. Y es que a diferencia de lo que ocurre con los planes de pensiones no se integrará en las rentas del trabajo y por lo tanto no tributará al tipo general de IRPF, que puede llegar a ser del 50% dependiendo la comunidad autónoma. Por el contrario, la renta vitalicia se considera rendimiento del capital mobiliario durante su cobro y además parte del dinero cobrado estará exento de tributar. El porcentaje exacto dependerá de la edad del perceptor en el momento de la contratación, según muestra la siguiente tabla.

| Edad del perceptor | % de retencion sobre percepciones |

|---|---|

| Menor a 40 años | 40% |

| 40 – 49 años | 35% |

| 50 – 59 años | 28% |

| 60 – 65 años | 24% |

| 66 – 69 años | 20% |

| A partir de 70 años | 8% |

Base imponible del ahorro en el IRPF 2015:

- Entre 0 a 5.999 € el tipo impositivo será del 20%

- Entre 6.000€ 49.999€ el tipo impositivo será del 22%

- A partir de 50.000€ el tipo impositivo será del 24%

Base imponible del ahorro en el IRPF 2016:

- Entre 0 a 5.999 € el tipo impositivo será del 19%

- Entre 6.000€ 49.999€ el tipo impositivo será del 21%

- A partir de 50.000€ el tipo impositivo será del 23%

Como tributa en caso de fallecimiento

En caso de fallecimiento se tratará como cualquier seguro de vida. tributando en el Impuesto de Donaciones y Sucesiones, que depende de cada comunidad autónoma. En la mayoría de ellas se establecen exenciones a la cuota del 100% para cónyuges y parientes de primer grado.