Lo más habitual es jubilarse y rescatar de forma casi inmediata el plan de pensiones. Sin embargo, es posible dejar pasar un tiempo para recuperar el dinero. ¿Sabes cuánto?

La forma del rescate del plan de pensiones es casi tan importante como las inversiones realizadas en el mismo. Dependiendo de la fórmula elegida pagarás más o menos impuestos al hacer la declaración de la renta, pero si quieres sacar todo el partido a tus ahorros, también deberás tener en cuenta el momento del rescate.

Lo más normal es jubilarse y empezar a cobrar la pensión privada casi al mismo tiempo, dejando como mucho uno o dos meses de diferencia, el tiempo necesario para tramitar con la entidad financiera el rescate del plan. Sin embargo, no hay por qué cobrar el plan de pensiones nada más jubilarse. De hecho, es recomendable no recuperar el dinero el mismo ejercicio en el que te jubilas.

A efectos legales, puedes esperar el tiempo que quieras para rescatar tu plan de pensiones salvo que en contrato se establezca una fecha de vencimiento, algo que sólo ocurre con los planes garantizados. No perderás la antigüedad por hacerlo y podrás seguir realizando aportaciones para tu jubilación siempre que no hayas empezado a cobrar el plan y desgravar por ellas en la declaración de la renta. Una vez lo hagas podrás invertir, pero para contingencias diferentes como dependencia o fallecimiento.

Qué debes tener en cuenta

A la hora de cobrar tu plan de pensiones debes fijarte sobre todo el dos cuestiones: fiscalidad y rentabilidad. Dicho de otra forma, cómo marcha el plan y cuántos impuestos vas a pagar por recuperar tu dinero.

Cuántos impuestos pagarás

La fiscalidad es lo primero en lo que la mayoría de los ahorradores suele fijarse porque es un elemento que sí puedes controlar. A fin de cuentas, basta con utilizar herramientas como el Programa Padre o los simuladores de retenciones e IRPF de Hacienda para hacer pruebas sobre cuánto pagarás por rescatar el plan en uno u otro momento.

En este sentido, lo primero que debes saber es que no es recomendable rescatar el plan el año de la jubilación. La razón es muy sencilla. Los planes de pensiones tributan como renta del trabajo en la escala general del IRPF y tu salario seguramente será más alto que tu pensión, por lo que tributarás en una escala mayor al hacer la declaración de la renta. Si además elijes rescatar parte del dinero en forma de capital para beneficiarte de la reducción del 40%, la diferencia será todavía mayor.

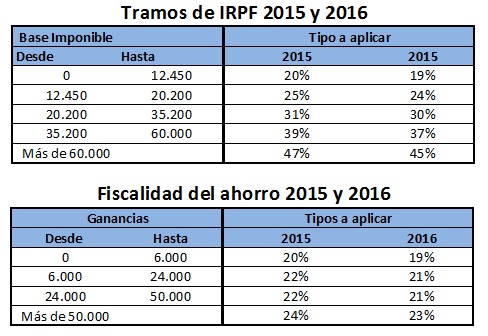

Por este mismo motivo, si puedes es mejor esperar a 2016 para cobrar el plan porque los tipos de IRPF serán menores. Esta será su evolución:

Para que lo entiendas mejor, a la hora de calcular tu base imponible se sumará tu sueldo más el dinero del plan de pensiones y se pasarán por estas tablas -esto es un resumen, ya que también se aplican elementos que reducirán tus ingresos-. Si con tu trabajo más la pensión pública has ganado 30.000 euros y cobras 10.000 euros del plan de pensiones, en 2015 pagarás un máximo del 39% en impuestos por el 37% de 2016. Si además, en lugar de recuperar el dinero en 2015, el año de tu jubilación, esperas a 2016, tus ingresos se limitarán a la pensión pública y posiblemente no alcancen los 30.000 euros. Sólo con que se reduzcan en 5.000 euros, tu tipo marginal, el máximo que pagarás, bajará ya al 30%. Siete puntos de diferencia. ¿Te parece suficiente como para pensártelo?

Si además vas a aplicar la reducción del 40% a los ingresos anteriores a 2007 al recuperar el plan en forma de capital, recuerda que sólo podrás beneficiarte una vez de ella.

Qué rentabilidad obtendrás

Pero no sólo de impuestos viven los planes. Como todo producto financiero, están sujetos a subidas y caídas. Deberías haber vigilado el rendimiento del plan para ir rotando tu cartera hacia inversiones más seguras y menos volátiles según se acercase el momento de la jubilación y deberás repasar cómo está el plan antes de rescatarlo y las expectativas para el mismo. Si acumula caídas y las perspectivas no son buenas, puedes realizar un traspaso a otra entidad o sacar el dinero antes de que baje más.

Del mismo modo, ten en cuenta que los rendimientos del plan se acumulan y no tributan hasta el rescate, algo que no ocurre con otros productos como los depósitos, que pagarán un 21% en cada liquidación. Por el contrario, las rentas vitalicias cuentan con una tributación de entre el 8,4% y el 1,68% tras aplicar los corespondientes porcentajes de reducción según tu edad. Si optas por sacar el dinero del plan, piensa dónde vas a invertilo.

Imagen – anaken2012 en Shutterstock