Los planes garantizados ofrecen en teoría la seguridad de mantener por lo menos la inversión realizada, pero su estructura y funcionamiento esconde trucos que debes conocer. Te desvelamos lo que nadie te cuenta sobre ellos

Garantizado.La propia palabra actúa como reclamo para el ahorrador medio español, que siempre ha tenido una enorme aversión al riesgo y prefiere no ganar a perder. Así de simple es la lógica que hay detrás del auge de los planes de pensiones garantizados, que se han convertido en uno de los productos estrella de bancos y aseguradoras.

Pero como casi siempre ocurre en el ámbito financiero, cuando algo parece demasiado bueno es posible que esconda algún tipo de subtergugio que sea importante conocer -solo hay que pensar en las participaciones preferentes-. En el caso de los planes garantizados, estos trucos ocultos se cristalizan en la garantía del plan y su funcionamiento.

Cómo funciona un plan de pensiones garantizado

La teoría que hay detrás de los planes garantizados es relativamente simple: al contratarlo el banco o la aseguradora se compromete a devolver el capital invertido y generalmente una pequeña rentabilidad en un marco temporal con fecha de vencimiento. Es decir, garantizan el dinero que aportes al plan siempre que mantengas la inversión hasta una determinada fecha, que es cuando vence el plan.

Para que lo entiendas, mejor. El plan invertirá tu dinero como lo haría cualquier otro producto de ahorro a largo plazo, pudiendo ganar o perder dinero. Si los gestores cumplen con las expectativas y ganan cobrarás en función de lo acordado cuando llegue la fecha de vencimiento. Lo mejor de todo es que también cobrarás o por lo menos recuperarás tu dinero en caso de que los gestores lo hagan mal y el plan pierda dinero, como ha venido ocurriendo en los últimos años. Esa es la magia de los planes garantizados.

Visto así no parece que haya trampa ni cartón, sin embargo hay dos cuestiones claves que nadie te va a contar: quien ofrece la garantía y que esta garantía se puede perder en determinados casos

Quien garantiza el plan

El plan está garantizado, pero ¿por quién? ¿Qué entidad se hará cargo en caso de que el plan haya perdido dinero? Aquí llega el primero de los trucos, ya que normalmente será la propia entidad quien pague con sus propias reservas o, en el mejor de los casos, una garantía externa contratada a una aseguradora.

Dicho de otra forma, ni la Entidad Gestora del Fondo de Pensiones ni mucho menos el Fondo de Garantía de Pensiones asumirán ese compromiso.

En el peor de los casos, el banco en el que contrataste el plan podría quebrar y tu dinero no estaría asegurado.

Cuándo puedes perder la garantía

La garantía del plan tampoco es universal. Está sujeta a unas determinadas condiciones y puedes perderlas si estas no se cumplen. La condición más importante es la fecha de vencimiento, ya que el dinero sólo está garantizado a esa fecha, ni antes ni después. Esto quiere decir que si retiras antes tus aportaciones podrías hacerlo con pérdidas dependiendo de la evolución del plan.

Estos son algunos casos en los que perderás la garantía de tu plan de pensiones:

- Si cambias el plan a otra entidad. En caso de que decidas llevar tu plan garantizado a otro banco, lo harías según el valor del plan en ese momento, no según lo que figure en la garantía.

- Si cambias de plan. Como en el ejemplo anterior, puedes dejar tu garantizado e ir a otro tipo de plan, pero lo harás según el valor de las participaciones, que pueden acumular pérdidas en ese momento.Si lo rescatas antes de la fecha que marque el plan

Recuerda que la garantía sólo se cumplirá en la fecha que indique el contrato, ni antes, ni después.

Cómo se calcula la garantía del plan

Ahora que ya tienes claro cómo funciona la garantía queda explicar cómo se articula y cómo se calcula y es que no siempre es algo tan sencillo como recuperar el dinero que invertiste más un pequeño porcentaje.

El cálculo de la rentabilidad final dependerá del tipo de plan garantizado, si es de renta fija o de renta variable.

Plan de pensiones garantizado de renta fija

Son más sencillos de entender que los de renta variable. Estos sí que aseguran el 100% de tu capital más un porcentaje de rentabilidad a fecha de vencimiento, que normalmente suele ser de por lo menos entre cinco y 10 años vista.

Revisa siempre esa garantía para comprobar que la rentabilidad anual te permitirá, por lo menos batir la inflación cada año, porque de otra forma estarás perdiendo dinero. Para que lo entiendas mejor, si un plan te ofrece un 2% como garantía en un plazo de 10 años y la inflación media es del 1%, estarás perdiendo un 8% (y es siendo generosos) en caso de que se te pague según lo que marca la garantía porque el plan no ha ganado dinero.

Plan de pensiones garantizado de renta variable

Pueden funcionar bajo la misma modalidad que los de renta fija, pero lo normal es que lo hagan como un depósito garantizado. Para que lo entiendas mejor, siempre recuperarás el 100% de las cantidades aportadas, pero en este caso el rendimiento garantizado será variable y sujeto a que se cumplan unas determinadas condiciones de mercado.

Por ejemplo, te pueden ofrecer como garantía la revalorización media del Ibex 35 pero aplicando una serie de parámetros que limitarán mucho este aumento bursátil a través de medias mensuales y no computando todo el periodo, por ejemplo.

Por eso mismo, antes de contratar un plan de pensiones garantizadotienes que leer la garantía y asegurarte de que la entiendes. Si no es así, hay otras alternativas a este producto que más tarde te explicamos.

Cuándo puedes rescatar el plan

Que la inversión esté asegurada no cambia la normativa general a la que está sujeto el plan. Esto quiere decir que solamente podrás rescatarlo en los siguientes casos:

- Jubilación

- Invalidez o enfermedad grave

- Paro de larga duración

- Hacer frente a un deshaucio

- Pasados 10 años desde la primera aportación a contar desde 2015

Si no se cumplen estos casos, tu dinero deberá permanecer en el plan de inversión pase lo que pase.

Dos posibilidades al recuperar el plan

A estas alturas ya deberías tener clara una cosa un plan garantizado puede perder dinero, sólo que gracias a esta garantía, tú no lo notarás salvo en los casos que ya hemos descrito.

En este sentido hay dos opciones al momento de rescatar el plan, siempre que llegue a fecha de vencimiento, claro está:

- El plan ha ido bien y ha ganado dinero. En este caso cobrarás tus derechos consolidados, que serán las aportaciones más los beneficios que hayas obtenido.

- El plan ha ido mal y ha perdido dinero. En este caso se activará la garantía y cobrarás el dinero invertido más el porcentaje de revalorización que hayas pactado.

La diferencia entre ambas es que con la primera siempre ganarás más que con la segunda. Además, su fiscalidad es diferente, como te explicamos más adelante.

Comisiones que te cobrarán

Las comisiones de un plan de pensiones asegurado no son diferentes a las del resto y también están limitadas por ley.

En ningún caso te podrán cobrar más comisiones que las siguientes:

- Por la entidad depositaria:0,25%

- Por la entidad gestora: 1,5%

La mayoría de planes garantizados te cobrarán el máximo o estarán muy cerca de él.

Fiscalidad de los planes garantizados

La fiscalidad de los planes de pensiones se divide en las aportaciones y el rescate. En este punto, un garantizado funciona igual que cualquier otro plan en el momento de las aportaciones y permite pagar menos impuestos. Y es que el dinero que aportas reduce tu base imponible, como explicamos en este artículo.

Eso sí, cuentan con la particularidad de que no podrás hacer aportaciones periódicas al plan porque la garantía que ofrecen está diseñada según un momento de mercado concreto.

La cosa cambia con el rescate. Y es que la fiscalidad será diferente dependiendo de si se activa o no la garantía del plan.

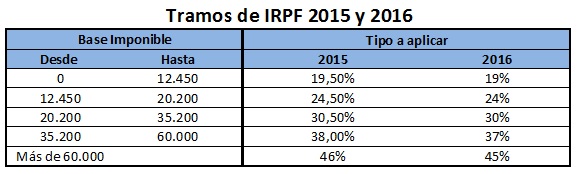

- Si todo va bien y cobras lo pactado. En caso de que todo vaya bien y el plan pague normalmente, sin ningún tipo de contratiempo y sin activarse la garantía, su fiscalidad será misma que la de cualquier otro plan de pensiones, en el que el dinero obtenido se considerará renta del trabajo –aquí puedes ver más detalles-. Conviene recalcar que si el vencimiento del plan es anterior a la jubilación, tendrás que reinivertir el dinero en otro plan.

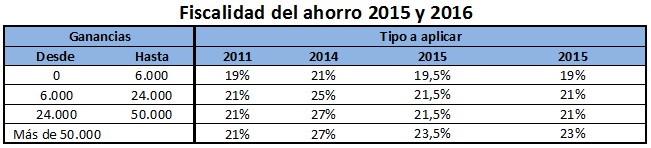

- Si se tiene que activar la garantía. Si el plan pierde dinero, se activa la garantía y tiene que pagarte la tercera parte, ese dinero no tributará como el de un plan, sino que se integrará con las rentas del ahorro como rendimiento del capital mobiliario, estará sujeto a retenciones y se aplicarán tipos diferentes

Para que entiendas mejor las diferentes, aquí te dejamos una tabla con el tipo general frente al tipo del ahorro.

Además, recuerda que con un plan de pensiones siempre pagarás impuestos por el total de tu dinero, lo que se conocen como derechos consolidados, que incluye tanto el dinero que has invertido como los posibles beneficios.

Otros productos sólo te cobrarán impuestos por los beneficios.

Cómo elegir un plan asegurado

Si estás interesado en contratar un plan de pensiones garantizado hay ciertas cuestiones que debes tener en cuenta. La primera es si quieres la seguridad total de un plan de renta fija, con una rentabilidad que conoces de antemano, o prefieres asegurar la inversión inicial y además aumentar algo los posibles rendimientos contratando un garantizado de renta variable.

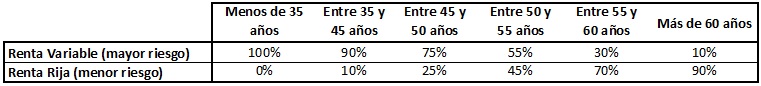

Con esto en mente hay cuestiones que debes valorar como el plazo de la inversión y el momento de tu vida. Recuerda que en cada etapa vital hay un riesgo que es adecuado asumir y otro que será excesivo.

En principio, si tu horizonte de inversión es superior a 5 años ya deberías empezar a pensar en alternativas a los planes garantizados, salvo que estés a punto de jubilarte. En este sentido, es importante elegir un garantizado cuyo vencimiento coincida con el momento de tu jubilación, nunca antes. Si te faltan 5 años para jubilarte un garantizado puede ser una opción, pero si te quedan 10 años ya es directamente una mala opción.

Los mejores planes de pensiones garantizados

La siguiente tabla resume la rentabilidad de los planes de pensiones garantizados

| Nº de registro | Nombre del plan | Cuenta | Rentabilidad a 10 años | Rentabilidad a 5 años | Rentabilidad a 3 años | Rentabilidad a 1 año | Variación en 2015 | Nombre del fondo | Grupo Financiero | Nombre | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 1015 | SANTANDER 2010 IBEX | 1,9183 | 1,98 | 1,98 | 5,28 | 0,75 | -0,79 | -3,94 | SANTANDER 2010 ESPAÑA PE | SANTANDER | SANTANDER PENSIONES | |||||||||||||||

| 2 | 2634 | UNNIM PENSIONES G10 | 21,1251 | 5,42 | 8,71 | 14,52 | 12,96 | -1,35 | -1,60 | UNNIM T2 FP | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 3 | 3501 | CASER JULIO 2021 | 14,7574 | 5,15 | 8,24 | 13,23 | 9,03 | -1,49 | -0,11 | AHORROVIDA IV | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 4 | 3438 | CASER PREMIER 2021 | 15,0104 | 5,06 | 8,54 | 13,77 | 9,67 | -0,72 | 1,28 | AHORROVIDA IV | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 5 | 3450 | BANKIA PROTEG.RENTA 2023 | 172,3883 | 4,70 | 7,33 | 13,40 | 13,17 | -2,23 | -3,48 | BANKIA PENS.XXXIX | BANKIA | BANKIA PENSIONES | |||||||||||||||

| 6 | 2627 | BANKIA PROTEG.RENTA 2019 | 177,7811 | 4,60 | 6,15 | 10,67 | 5,74 | -3,71 | -9,94 | BANKIA PENSIONES XXI | BANKIA | BANKIA PENSIONES | |||||||||||||||

| 7 | 3241 | PLAN 23 RENDIMIENTO FIJO | 9,6660 | 4,41 | 5,14 | 9,20 | 3,58 | -0,12 | -1,17 | CAJA INGENIEROS 5 | CAJA INGENIEROS | CAJA INGENIEROS VIDA | |||||||||||||||

| 8 | 3453 | BK PROTECCION | 9,4019 | 4,37 | 6,49 | 11,53 | 7,76 | -2,17 | -4,80 | BK ESTABILIDAD | MAPFRE | BANKINTER SEG. VIDA | |||||||||||||||

| 9 | 3236 | BBVA PROTECCION 2025 | 1,6293 | 4,28 | 6,51 | 17,40 | 15,32 | -2,68 | 2,64 | BBVA VEINTIOCHO | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 10 | 3456 | PLANCAIXA INVEST 8 | 15,6539 | 4,25 | 5,25 | 9,09 | 5,70 | -5,15 | -13,79 | PENSIONS CAIXA 67 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 11 | 3416 | PLANCAIXA FIDELIDAD | 16,4050 | 3,72 | 4,55 | 4,80 | 3,83 | -6,13 | -15,36 | PENSIONS CAIXA 61 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 12 | 3230 | PLANCAIXA INVEST 4 | 16,4716 | 3,68 | 4,20 | 9,51 | 4,65 | -5,02 | -13,35 | PENSIONS CAIXA 53 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 13 | 2981 | IBERC.SOLIDEZ 2002 PP | 15,3924 | 3,49 | 4,21 | 6,35 | 8,76 | -1,93 | -3,11 | IBERCAJA P.2002 R.F. | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 14 | 3252 | CASERMED PROTECCION 3 | 14,8220 | 3,41 | 3,23 | 7,75 | 3,65 | -2,58 | -15,56 | PENEDES PENSIO GIV | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 15 | 3434 | CX OPTIM 2017 | 8,7875 | 3,35 | 3,95 | 6,76 | 1,78 | -0,40 | -0,65 | CATALUNYACAIXA XXXI | MAPFRE | CATALUNYACAIXA VIDA | |||||||||||||||

| 16 | 3459 | PLANCAIXA PLUS 40 | 8,7751 | 3,33 | 3,90 | 6,35 | 1,68 | -3,95 | -15,21 | PENSIONS CAIXA 63 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 17 | 3466 | CAI PENSI.HORIZ.5-2011_1 | 14,1414 | 3,25 | 3,50 | 4,28 | 0,35 | -0,21 | -1,56 | CAI PENSIONES RF VI | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 18 | 3141 | BBVA PL.REVALOR.EUROPA | 1,4581 | 3,23 | 5,40 | 15,24 | 11,49 | -1,49 | 3,51 | BBVA REVALORIZACION EUR. | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 19 | 3358 | UNNIM PENSIONES G4 | 15,2607 | 3,20 | 3,67 | 6,04 | 1,70 | -0,81 | -4,61 | UNNIM T9 FP | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 20 | 2994 | BANKIA PROTEG.RENTA 2018 | 155,3393 | 3,19 | 4,76 | 8,57 | 3,59 | -2,74 | -9,12 | BANKIA PENS.XXX | BANKIA | BANKIA PENSIONES | |||||||||||||||

| 21 | 2000 | UNIPLAN PROTECCION | 1,5195 | 3,18 | 3,44 | 3,93 | -0,12 | -0,98 | -4,43 | UNIFONDO PENSIONES VI | AVIVA | UNICORP VIDA C.S.R. | |||||||||||||||

| 22 | 3235 | BBVA PROTECCION 2020 | 1,4449 | 3,18 | 4,55 | 12,10 | 7,09 | -0,52 | 0,74 | BBVA TREINTA Y CUATRO | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 23 | 3422 | PLANCAIXA INVEST 7 | 14,4253 | 3,11 | 2,48 | 1,92 | -0,17 | -4,23 | -14,42 | PENSIONS CAIXA 65 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 24 | 2611 | PENEDES P.PROTECCIO 2017 | 13,6403 | 3,07 | 4,45 | 7,21 | 2,19 | -0,93 | -2,98 | PENEDES PENSIO GARAN. | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 25 | 3060 | KUTXA PROTEGIDO PP | 9,1361 | 3,02 | 3,15 | 4,85 | 0,48 | -0,21 | -1,46 | KUTXA PROTEGIDO FP | KUTXABANK | KUTXABANK V.Y PENS. | |||||||||||||||

| 26 | 3210 | BBVA PL.REVALORIZACION 25 | 15,3698 | 3,02 | 3,33 | 4,69 | 9,67 | -2,81 | 5,23 | BBVA CIENTO TRECE | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 27 | 3237 | CAI PENS.HORIZON.4-2012_1 | 15,2765 | 3,02 | 3,19 | 4,91 | 0,55 | -0,87 | -1,04 | CAI PENSIONES RF IV | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 28 | 3246 | PLANCAIXA PLUS 145 | 9,1562 | 2,93 | 2,60 | 3,41 | -0,69 | -9,20 | -22,85 | PENSIONS CAIXA 60 | VIDACAIXA GRUPO | VIDACAIXA | |||||||||||||||

| 29 | 3449 | PENEDES P.CREIXENT10-II | 14,0512 | 2,84 | 2,85 | 4,38 | 0,60 | -2,02 | -7,66 | PENEDES PENSIO G-VI | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 30 | 3251 | IBERCAJA P.SOLIDEZ 2003 | 14,6338 | 2,76 | 3,68 | 6,47 | 1,62 | -0,27 | -4,63 | IBERCAJAPEN.2003 R.F. | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 31 | 3439 | CAJA SEGOVIA 2014 | 8,2777 | 2,66 | 2,34 | 2,53 | 0,77 | -2,92 | -57,63 | AHORROVIDA V | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 32 | 2641 | BARCLAYS P.SOLIDEZ 4 | 86,9522 | 2,65 | 2,88 | 2,74 | 0,25 | -0,47 | -4,63 | BARCLAYS P.SOLIDEZ IV | CNP BARCLAYS | CNP BARCLAYS V.Y PENS. | |||||||||||||||

| 33 | 3221 | CX OPTIM 2016 | 8,8204 | 2,57 | 2,06 | 2,46 | -0,53 | -0,22 | -2,53 | CATALUNYACAIXA XXX | MAPFRE | CATALUNYACAIXA VIDA | |||||||||||||||

| 34 | 3544 | IBERCAJA SOLIDEZ 2015 | 13,8061 | 2,56 | 1,57 | 0,72 | -0,63 | -1,76 | -3,26 | IBERCAJA P.2015 R.F. | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 35 | 3428 | CD 2014 PLUS | 8,2027 | 2,55 | 2,22 | 2,41 | 0,67 | -4,87 | -42,18 | AHORROVIDA V | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 36 | 3040 | FUTURESP.HORIZONTE I | 8,7532 | 2,54 | 3,89 | 6,16 | 3,30 | -0,23 | 0,17 | FUTURESP.HORIZONTE I | AVIVA | CAJA ESPAÑA VIDA | |||||||||||||||

| 37 | 3317 | CASER ENERO 2015 | 8,4566 | 2,50 | 2,18 | 2,37 | 0,62 | -3,36 | -30,25 | AHORROVIDA V | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 38 | 2933 | CAI PENS.HORIZ.5-2010 | 14,3729 | 2,47 | 2,33 | 4,56 | 0,11 | -7,22 | -8,66 | CAI PENSIONES RF III | IBERCAJA | IBERCAJA PENSION | |||||||||||||||

| 39 | 3254 | CASERMED PROTECCION 1 | 14,5230 | 2,44 | 2,31 | 3,28 | 3,74 | -1,91 | -10,00 | PENEDES PENSIO GIV | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 40 | 3212 | BANESTO G RENTAS 2016 | 7,8533 | 2,41 | 3,01 | 4,06 | 0,03 | -0,72 | -4,40 | BANESTO G FUTURO II | SANTANDER | SANTANDER PENSIONES | |||||||||||||||

| 41 | 2619 | BBVA P TRANQUILIDAD 10 | 1,5672 | 2,39 | 3,47 | 5,56 | 0,94 | -0,89 | -3,21 | BBVA VEINTITRES | B.B.V.A. | BBVA PENSIONES | |||||||||||||||

| 42 | 2866 | PREVISION ACTIVA DBZ | 8,0211 | 2,26 | 1,25 | 2,94 | 0,17 | -1,51 | -9,25 | DB PREVISION 12 | DEUTSCHE/ZURICH | DEUTSCHE ZURICH PENS. | |||||||||||||||

| 43 | 3454 | BK ESTABILIDAD | 7,6301 | 2,26 | 1,80 | 2,00 | -0,55 | 0,35 | -48,94 | BK R.F. CORTO PLAZO 2 | MAPFRE | BANKINTER SEG. VIDA | |||||||||||||||

| 44 | 3253 | CASERMED PROTECCION | 13,5346 | 2,24 | 2,69 | 5,31 | 5,42 | -1,27 | -93,25 | PENEDES PENSIO GIV | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 45 | 3427 | CD 2014 | 7,8847 | 2,15 | 1,83 | 2,03 | 0,35 | -0,12 | -42,55 | AHORROVIDA V | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 46 | 2881 | PENEDES P. CREIXENT | 14,8500 | 2,09 | 1,27 | 0,75 | 0,39 | -1,32 | -9,08 | PENEDES PENSIO G II FP | GRUPO CASER | SA NOSTRA | |||||||||||||||

| 47 | 2909 | SANTANDER 2009 R.FIJA 2 | 1,3735 | 2,07 | 2,92 | 5,54 | 1,04 | -0,65 | -3,28 | SANTANDER G R.FIJA 5 PEN | SANTANDER | SANTANDER PENSIONES | |||||||||||||||

| 48 | 3260 | BARCLAYS P.SOLIDEZ 2 | 12,7005 | 2,06 | 0,96 | 2,33 | -0,91 | -1,02 | -5,45 | BARCLAYS P.SOLIDEZ II | CNP BARCLAYS | CNP BARCLAYS V.Y PENS. | |||||||||||||||

| 49 | 3132 | CASER 330 RF | 8,0975 | 1,98 | 1,21 | 0,99 | 0,03 | -0,33 | -9,43 | AHORROPENSION NUEVE | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| 50 | 2901 | CASER CPTAL.GAR. 2012 | 8,7793 | 1,92 | 1,27 | 1,12 | 0,24 | -0,07 | -11,09 | AHORROPENSION OCHO | GRUPO CASER | CASER PENSIONES | |||||||||||||||

| Rentabilidad Media Anual | 2,54 | 3,53 | 7,31 | 4,62 | TOTAL Planes con valor unidad de cuenta | ||||||||||||||||||||||

| Rentab.Media Anual Ponderada | 3,05 | 4,39 | 9,54 | 6,49 | TOTAL Planes GARANTIZADOS | ||||||||||||||||||||||

| # | # | # |

Alternativas a los planes garantizados

La ventaja de los planes garantizados es su garantía, el hecho de que aseguran el capital más una rentabilidad mínima. Esto es algo que no se puede obtener con otros productos como fondos y el resto de planes de pensiones, pero esto no quiere decir que no existan alternativas.

Estas son algunas opciones:

- PPA o Plan de Previsión Asegurado. Funcionan como planes de pensiones a efectos fiscales, con la diferencia de que son un seguro de ahorro y que el capital está 100% garantizado junto con la rentabilidad. La ventaja adicional es que en ste caso sí puedes hacer aportaciones periódicas.Más información

- PIAS o Plan Individual de Ahorro Sistemático. Es un seguro de ahorro que permite aportaciones periódicas y donde el dinero también está asegurado. La desventaja es que las aportaciones no desgravan en el IRPF. Más información

- Depósitos y depósitos estructurados También ofrecen la seguridad de que no perderás la inversión y puedes fijarlos a plazos elevados. La diferencia está en la fiscalidad, ya que no desgravan.

Aquí puedes ver otros productos alternativos a los planes de pensiones.

También te puede interesar

Ventajas y desventajas de los planes de pensiones

Cuánto dinero deberías tener ahorrado para tu jubilación

Cómo funciona la jubilación anticipada

Imágenes – Jacek Dudzinski, Lisa S. y Shutter_M en Shutterstock